灵工平台增值税踩坑,究竟错在哪里?

2023-07-19

灵活用工委托代征模式项下,不仅有企业所得税“白条入账”以及个人所得税“核定征收”适用依据存疑的风险,如今,还面临着增值税补缴风险。

委托代征“白条入账”问题,我们已在《“白条入账”是委托代征模式最大的“坑”》一文中进行了详细地阐述。曾经的主板上市公司顺某办(已于今年7月6日退市摘牌)就曾爆出其旗下孙公司因委托代征“白条入账”问题被国家税务总局舟山港综合保税区税务局下发《责令限期改正通知书》,如今其孙公司又收到国家税务总局舟山市税务局第一稽查局出具的《税务事项通知书》,要求其法定代表人或实际控制人至国家税务总局舟山市税务局第一稽查局配合调查。

而对于“委托代征不等于核定征收”这个关于个人所得税的误区,我们也已在《灵活用工行业委托代征模式的春天?》里做了澄清,即有委托代征资质的灵活用工平台并不意味着其所代征的自然人的税款一定可以适用核定征收政策。

但当面对“灵工人员是否自动适用增值税免征政策?”这个问题时,恐怕绝大多数灵工平台会不以为然,给出肯定的答案。

然而答案是否如此?对此,本文将从委托代征范围入手,深入分析委托代征模式下增值税的潜在风险点。

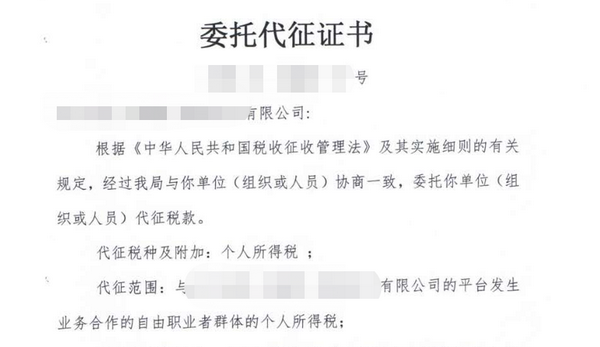

一、委托代征中不见踪影的“增值税”

通常而言,灵工平台代征灵工人员的税种主要包含两大类:个人所得税+增值税。但因为增值税通常适用小规模纳税人月销售额10万元以下的增值税优惠政策(是否合规将于本文第二部分探讨),所以不少地方税务部门在与灵工平台签订委托代征协议时,会在代征税种中忽略“增值税”(如下图所示)。

然而,灵工平台在与用工需求方及/或灵工人员签署协议时,往往都会“包圆”,明确会解决终端灵工人员的个人所得税与增值税的问题。此时,灵工平台将面临“骑虎难下”的两难境地:

1.若灵工平台擅自代征增值税,则构成《委托代征管理办法》“违规多征税款”的行为,税务机关有权责令灵工平台(作为代征人)立即退还,若由此致使纳税人合法权益受到损失的,税务机关赔偿后有权向灵工平台进行追偿;

2.若灵工平台听之任之,则又违反了与用工需求方及/或灵工人员所签署的协议,需按照协议约定承担相应违约责任。

可谓是两头不讨好,只能“哑巴吃黄连”。

二、有权限代征增值税=有权适用增值税优惠政策?

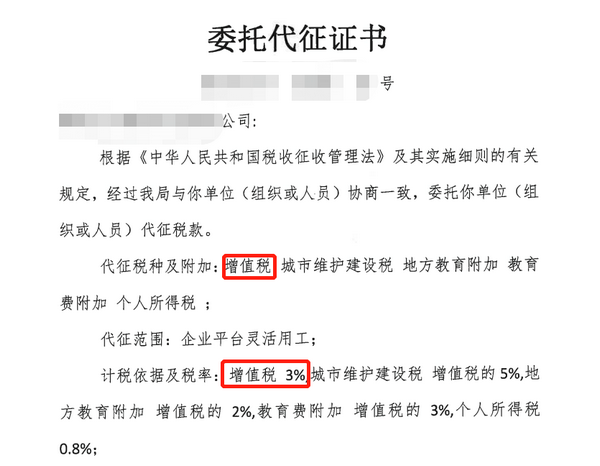

那如果灵工平台与主管税务部门签署的委托代征协议中的确包含增值税,是否就“万事无忧”?

答案:不一定,因为灵工平台有权限代征灵工人员的增值税,并不意味着灵工人员可以直接适用增值税优惠政策。

根据国税总局8765号文(即国家税务总局对十三届全国人大三次会议第8765号建议的答复)的规定,自然人能否享受小规模纳税人月销售额10万元以下免税政策,需要根据其业务实际情况进行判断。自然人持续开展经营业务的,如办理了税务登记,并选择按期纳税,履行按期申报纳税义务,则可以按规定享受小规模纳税人月销售额10万元以下免税政策;自然人不经常发生应税行为的,如未办理税务登记,或只选择了按次纳税,则应按规定享受按次纳税的起征点政策(起征点通常为每次(日)销售额300-500元)。

也就是说,若灵工人员未办理税务登记,而灵工平台的委托代征协议/证书中又未在“计税依据及税率”中明确适用依据,则灵工人员只能适用按次缴纳增值税的规定,无法直接享受小规模纳税人的增值税优惠政策。

在没有其他政策或法律规定的情形下,灵工平台作为代征机构未依法代征增值税的,构成《委托代征管理办法》项下“未征或少征税款的行为”,税务机关应向纳税人(即灵工人员)追缴税款,并可按《委托代征协议书》的约定向灵工平台按日加收未征少征税款万分之五的违约金(但灵工平台将灵工人员拒绝缴纳等情况自其拒绝之时起24小时内报告税务机关的除外)。

目前,已有不少灵工平台因此受到主管税务部门稽查,要求回头再来补缴增值税,为此付出的代价极高,可谓得不偿失。

三、结语

灵活用工委托代征模式项下,前有“白条入账”的企业所得税风险,后有个人所得税核定征收与增值税优惠政策的适用合规性存疑的问题,已是四面楚歌,但并非没有解法。

针对企业所得税与个人所得税的税务风险,我们已在《灵活用工行业委托代征模式的春天?》《“白条入账”是委托代征模式最大的“坑”》中给出了解决方案。而针对增值税优惠政策适用问题,我们建议这类灵活用工平台做好以下两件事:

(一)自查协议,及时纠偏。

建议灵工平台“回头看”,查看自身委托代征协议/证书中的代征税种范围,是否个人所得税与增值税均已涵盖在内。如存在瑕疵,则建议积极与主管税务部门沟通签署补充协议,补充约定代征增值税相关事宜。

(二)明确依据,照章办事。

明确代征范围中涵盖增值税,才只是过了第一关,接下来的增值税适用问题才是至关重要。建议灵工平台向主管税务部门确认是否出台了合法有效的对自然人增值税优惠政策适用的相关政策,并在委托代征协议/证书中的“计税依据及税率”板块予以明确,以便为自身代征行为打好合规法律基础,避免出现“违规多征”或“未征或少征税款的行为”。

本文作者:

声明:

本文由德恒律师事务所律师原创,仅代表作者本人观点,不得视为德恒律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容,请注明出处。