家族办公室观察系列:香港特区家办税务宽减法案解读

2023-05-19

中国香港特别行政区(本文简称“香港特区”)立法会于五月十日通过《2022年税务(修订)(家族投资控权工具的税务宽减)条例草案》(以下简称“法案”),并于五月十九日刊宪当日生效,该法案为由单一家族办公室(以下简称“SFO“)在香港特区管理的具资格家族投资控权工具(以下简称“家控工具”)提供利得税宽减,税务宽减将适用于2022年4月1日或之后开始的任何课税年度。

该法案为香港特区政府于今年3月发布《有关香港发展家族办公室业务的政策宣言》(以下简称“《家办宣言》”)后落实的一项意图吸引全球家族办公室在港落户的重要税收优惠政策,德恒财富管理业务中心持续关注香港特区政府的家办政策变化,希望借本文为计划赴港设立家办的家族客户提炼相关要点,提前安排筹划。

一、法案宽减哪些税款

法案明确规定就具资格办公室(ESF Office)管理的具资格家控工具(FIHV)从合资格交易和附带交易所得的应评税利润,豁免其缴付利得税,即税率为0%。香港特区征税采用地域来源地原则,仅对源自香港特区的利润课税,而来源于香港特区以外的所得通常无须在港缴纳。因此,法案对满足条件的SFO/FIHV源自香港特区的利得税提供了豁免依据。

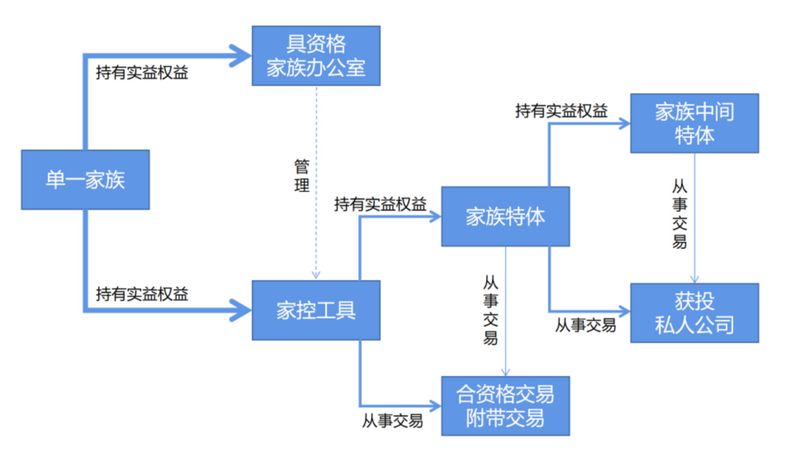

结合经验及法案内容,ESF Office管理FHIV的典型架构如下图所示:

二、哪些家族办公室属于具资格办公室

1.不限于在香港特区设立的私人公司,但须在香港特区进行通常管理或控制;

2.向某家族的知名人士提供服务,且该服务被征收香港特区利得税;

3.在评税期间内须由一名或多名家族成员享有合计最少 95% 的直接或间接实益权益;

4.符合安全港规则(家族办公室于课税年度的利润超过75%来自向指定人士提供服务)。

三、什么是具资格家控工具

家控工具为家族投资控权工具,可以自身或通过家族特定目的实体 (家族特体) 及中间家族特定目的实体(中间家族特体)持有或管理相关资产,具资格家控工具须符合以下要求:

1.不限于在香港特区设立的实体,但须在香港特区进行通常管理或控制;

2.并非为一般商业或工业目的而经营的业务实体,雇佣至少两名具备所需资历的在港全职雇员进行有关活动,每个财政年度的营运开支不少于200万港元;

3.在评税期间内须由一名或多名家族成员享有合计最少 95% 的直接或间接实益权益。

四、什么是合资格交易

ESF Office或通过其管理的家控工具在香港特区进行的或安排的《税务条例》附表16C列举资产(包括:证券;私人公司的(或私人公司发行的)股份、股额、债权证、债权股额、基金、债券或票据;期货合约;符合以下说明的外汇交易合约:在该合约下,合约各方协定在某特定日期,兑换不同货币;存款(以放债业务的形式作出的存款除外);存放于银行(《证券及期货条例》(第571章)附表1第1部所界定者)的存款(《银行业条例》(第155章)第2(1)条所界定者);《证券及期货条例》(第571章)附表1第1部所界定的存款证;交易所买卖商品;外币;《证券及期货条例》(第571章)附表1第1部所界定的场外衍生工具产品)的交易。

五、什么是附带交易

附带于进行合资格交易的交易,在有关评税基期内,若附带交易的营业收入超过合资格交易与附带交易的营业收入总额的5%,则附带交易赚取的应评税利无法享受税务宽减优惠。

六、对资产管理规模及数量有哪些要求

ESF Office管理的各个有关家控工具,指明净资产值(《税务条例》附表16C规定的资产)合计不少于2.4亿港元。此外,ESF Office管理的享受税务宽减的家控工具不超过 50个。

七、何时不适用

(一)须满足相关测试

家控工具或家族特体还需要通过以下测试,才可适用税务宽减制度:

1.不动产测试:私人公司不得持有超过10%的不动产相关资产;

2.持有时间测试:持有私人公司超过2年;或

3.控制及短期资产测试:虽然持有私人公司不满2年,但并无控制该公司,或者控制该公司,但该公司直接或间接持有短期资产不超资产价值的50%。

(二)不得为避税安排

家控工具或家控特体订立某项安排的主要目的(或其中一个主要目的)是取得税务利益,或在香港特区经营业务的人将资产或业务转让予家控工具或家控特体(或其中一个主要目的)是取得税务利益,则可能被视为避税行为,而无法享受税务宽减政策。

八、如何申请政策

如若适用税务宽减政策,ESF Office及家控工具的负责人应对每名实益拥有人的信息详细记录并备存,同时在填报报税表时申明其为家控工具(或家控特体),选择适用税务宽减政策,最后由税务局裁定。

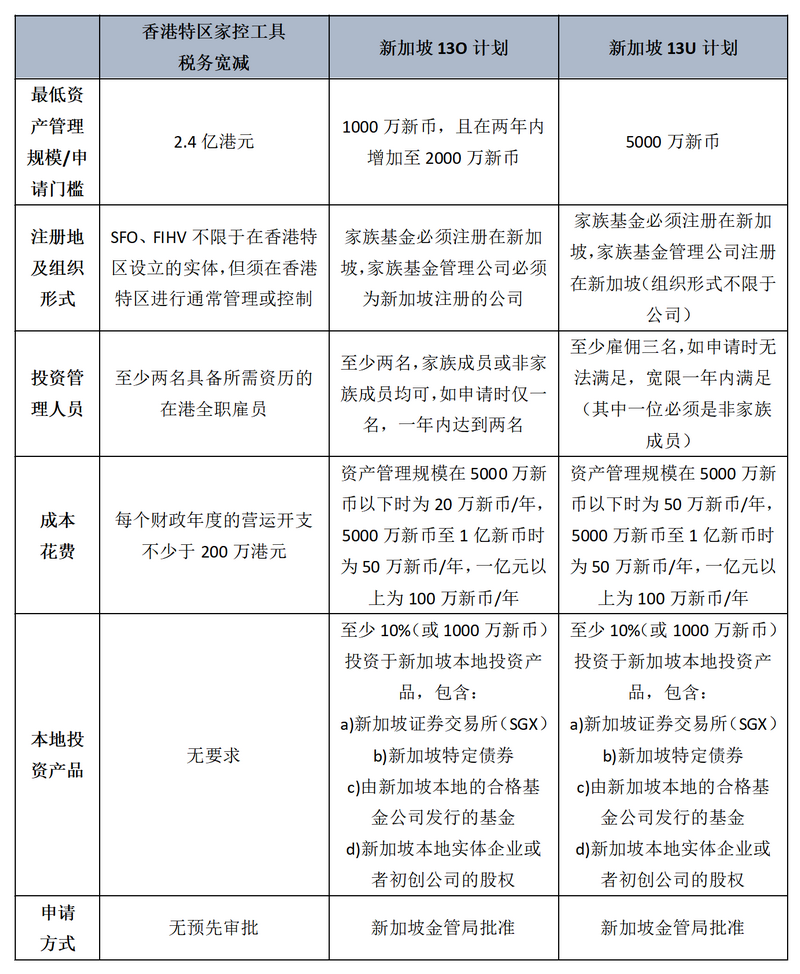

九、新港两地政策差异

新加坡先于去年4月18日实施了家族办公室税收豁免政策,即13O(在岸基金(新加坡居民公司)基金免税计划,此前称为“13R”)和13U(增强型基金免税计划,此前称为“13X”)家族办公室税务津贴计划,我们通过以下表格对比两地政策可知,在最低资产管理规模、雇佣投资管理人员数量要求、每年成本花费和投资本地产品等方面,两地政策存在差异要求:

结语:笔者观察

香港特区《家办宣言》提出的八大政策正在逐一落地,法案的生效为全球财富家族依托香港特区开展财富管理及传承奠定了税收优惠的法律保障,我们建议有计划前往香港特区设立家族办公室的家族客户可结合法案内容筹划设立计划:

首先,事先规划SFO及FIHV的实益权益持有人,以满足法案的身份及比例规定;

其次,聘请合资格人员、制作符合运营要求的预算计划,以满足经济实质审查;

结合香港特区及相关主体注册地的法律规定,设计家办架构、制定治理制度等,以厘清家族治理规则;

新投或转移存量产品置入家办架构,以符合最低资产管理规模要求。

同时,我们也注意到法案规定豁免慈善团队可持有ESF Office/FIHV不超过25%的权益,这有利于家族客户嵌入慈善计划,也响应了《家办宣言》的政策安排。德恒财富管理业务中心长期关注各国家(地区)的家办政策变化,我们今年将依托德恒香港办公室筹建德恒(香港)财富管理业务中心,希望为德恒客户在香港特区的财富管理活动提供便捷的法律服务。

此外,除新加坡、香港特区等传统国际金融中心逐步推出财富管理最新政策外,我们注意到北京、上海、深圳等各大城市也陆续推出关于建设国际财富管理中心的发展计划;在中国成为全球第二大财富管理市场的背景下,内地各大城市如何利用好自身已有资源及市场基础,发展财富管理专业服务,打造活跃的财富管理市场,满足居民日益增长的资产配置需求,已逐渐成为各大城市亟需重视的呼声;我们认为,除进一步加强金融基础设施建设外,仍需在依法合规、有效防范金融风险的基础上,借鉴国际主流金融中心经验,适当进行改革试验、探索政策创新,以早日落地本土财富管理新政策,服务本土日益活跃的财富管理市场。

本文作者:

声明:

本文由德恒律师事务所律师原创,仅代表作者本人观点,不得视为德恒律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容,请注明出处。