引言:

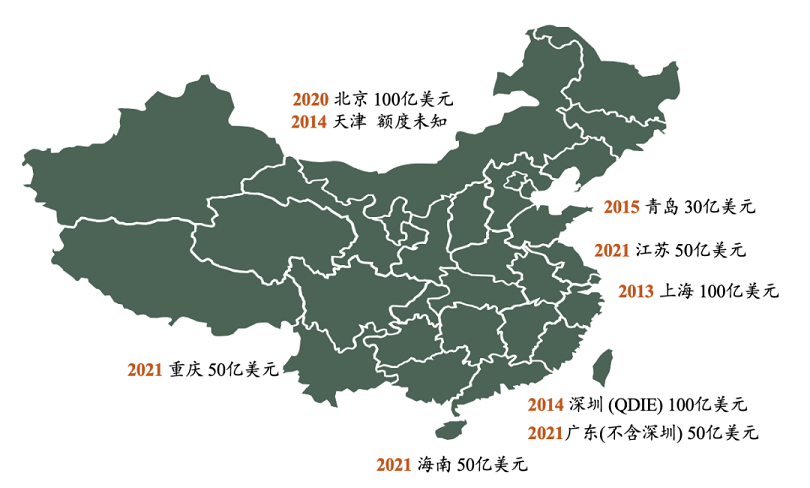

QDLP (Qualified Domestic Limited Partner 即合格境内有限合伙人)制度于2013年自上海先行先试,此后国内多个地区陆续开始QDLP试点,包括深圳(2014年,称为 QDIE)、天津(2014年)、青岛(2015年)、北京(2020年)、海南(2021年)、江苏(2021年)等,据不完全统计,开展了 QFLP 和 QDLP 两项试点的地区有北京、上海、深圳、海南、天津、青岛等。

不同于上海、北京等地区QDLP试点企业主要采取基金的形式实际展业,深圳QDIE允许证券期货经营机构等金融机构参与设立境外投资主体,QDIE境外投资主体除私募基金外,可以资产管理产品的形式开展境外投资。为表述之便,本文将QDLP和深圳QDIE统称为“QDLP”。

受国家外汇政策的影响,各地QDLP试点曾一度暂停,但QDLP一路走来也将近十年,且随着近两年部分地区重启QDLP试点、外管局扩批个别地区境外投资额度,QDLP政策及投资额度再次获得了海外投资者的极大关注。

目前各试点地区已制定或正在制定专门的 QDLP 试点政策文件,笔者基于搜集到的试点政策文件,拟通过横向对比北京、上海、深圳、海南和青岛五地的QDLP试点政策要点,并结合现行私募监管要求,展示各地QDLP政策在监管架构、准入门槛、投资规范等重要内容,供诸位参考。

一、QDLP 试点开展概况

根据公开信息,目前国内开展QDLP试点并获批投资额度的试点地区ⅰ主要如下:

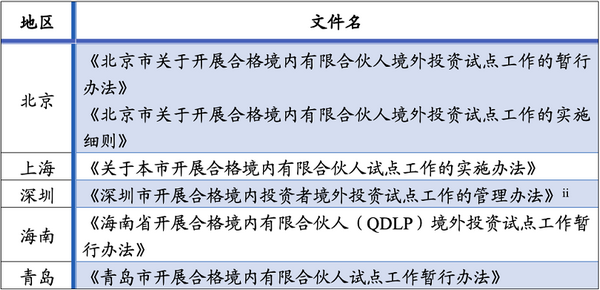

本文参考之QDLP政策主要为试点地区公开发布的政策文件,具体如下表:

根据笔者检索的信息,部分地区尚未公开明文QDLP试点政策文件,即使有明文规定,政策文件之内容或无法涵盖各地政府主管部门的实操环节,各试点地区在实操中的细节指引各有特色,故实操中预先征询各试点地区主管部门的意见非常重要。

二、全国QDLP政策概览

(一)监管架构

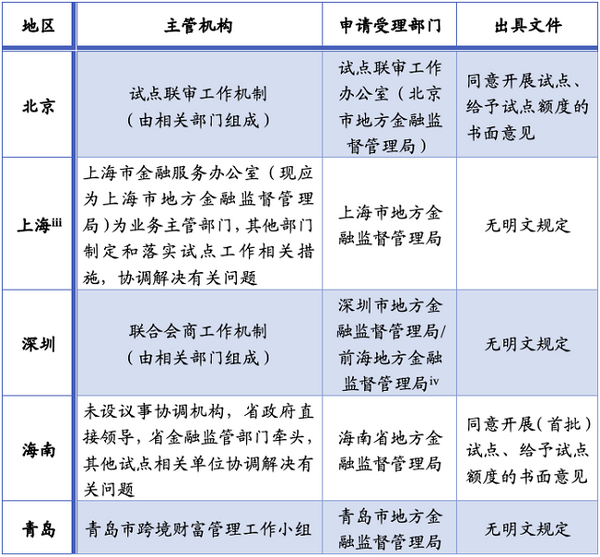

1.试点资格申请与取得

QDLP试点企业名称各地略有不同,但基本指管理企业(下称“ QDLP管理企业”)和海外投资基金/境外投资主体(下称“QDLP基金”)。关于QDLP试点资格授予的主管机构,基本均设立联审机制来开展资格认定:

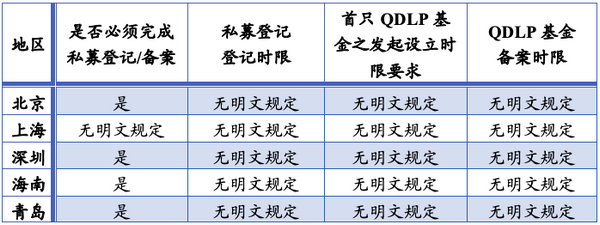

2.私募登记/备案要求

除上海外,其他试点地区均明文要求试点企业在中国证券投资基金业协会(简称“基金业协会”)办理私募登记/备案:

QDLP 基金系在境内开展资金募集并投向境外,实质系以私募基金的形式存续并开展对外投资,根据现行私募监管要求,我们理解私募登记/备案工作系QDLP试点企业的“硬性”要求。此外,深圳 QDIE 政策因其允许证券期货经营机构等金融机构作为境外投资主体管理企业发起设立私募资产管理计划形式等进行运作,须依据相关规定办理产品登记备案手续。

根据基金业协会2018年发布的《关于合格境内有限合伙人(QDLP)在协会进行管理人登记的特别说明》(下称“《QDLP特别说明》”),鉴于跨境私募基金投资业务试点的投资范围涉及境外的证券、股权和另类投资等多个领域,按照专业化经营原则,QDLP管理机构可登记为“其他类私募基金管理人”,但现行实操中,“其他类私募基金管理人”办理登记要求尚不明晰。经查询基金业协会官网公示信息,自《QDLP特别说明》发布以来,共有20余家QDLP管理机构登记为其他类私募基金管理人,其中绝大多数注册于上海,少数注册于北京。

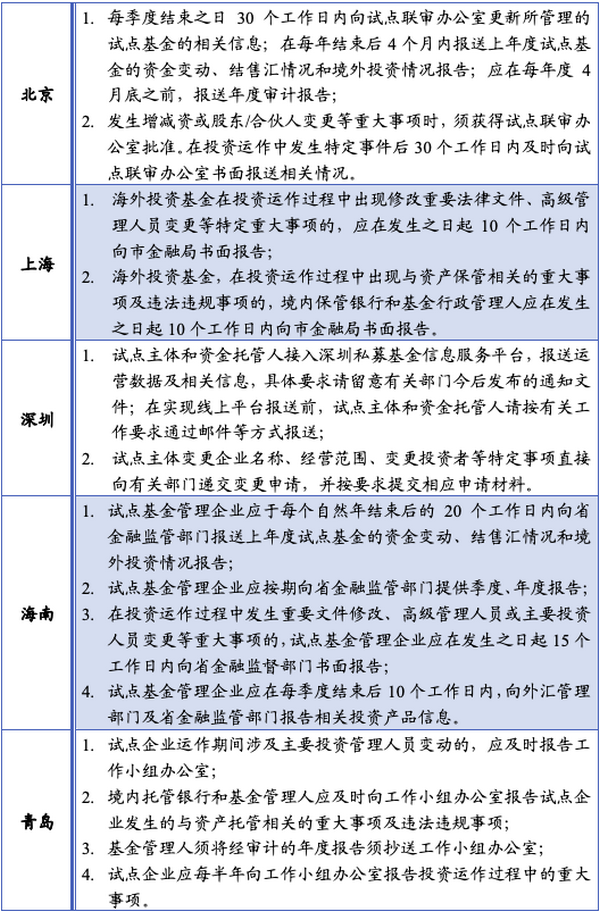

3.信息报送要求

在 QDLP 试点企业落地后,各地试点政策对试点企业向地方政府主管部门报送信息的规定及要求如下:

此外,除向QDLP试点企业所在地政府主管部门报送信息之外,QDLP试点企业后续运营还需关注私募监管规定及自律规则的相关要求,非私募基金管理人的QDIE试点企业还需遵照证券期货经营机构或私募基金相关监管规定及要求,履行信息报送和披露义务。

(二)QDLP 管理企业准入门槛

1.落地要求

各地QDLP试点政策均要求(申请当地QDLP管理企业试点资格的)申请机构注册在当地。但值得关注的是,深圳未明确QDLP基金的管理企业必须在深圳,仅明确要求 QDLP 基金必须在深圳设立,并提出如境外投资主体采取合伙制形式,且存在普通合伙人与基金管理人非同一主体的情形,试点工作有关部门将会根据审慎原则进行审查,或给其他地区企业通过深圳关联企业担任 GP形式发起设立QDLP 基金留有空间。

此外,海南提出QDLP 管理企业必须为在海南注册且已登记的私募基金管理人,且提出必须在海南有实际经营、以发起设立试点基金并受托管理其境外投资业务为主要经营业务,关于实际经营、主营业务的标准未详细列明。笔者留意到,2021 年 5 月 28 日,海南已经发布了关于受理首批 QDLP 试点申请的通知,后续实操尺度值得关注。

关于管理企业的落地要求,考虑境外投资者在境内的布局,或需要设立多家资产管理企业来申请不同的资质以及前往不同的地区申请同类型资质,则涉及私募基金监管的集团化规制问题。笔者注意到,上海已经允许外资资管机构以一个主体申请开展QFLP、WFOE PFM和QDLP中的一项或多项试点资质并办理产品备案ⅴ,且允许已经设立的外资企业设立子公司来申请 QDLPⅵ,业界理解是为QFLP、WFOE PFM设立子公司来申请QDLP做了灵活规定;深圳实操中亦依据审慎原则,允许同一主体申请多项试点资质,但应符合各项资质相应的门槛条件。

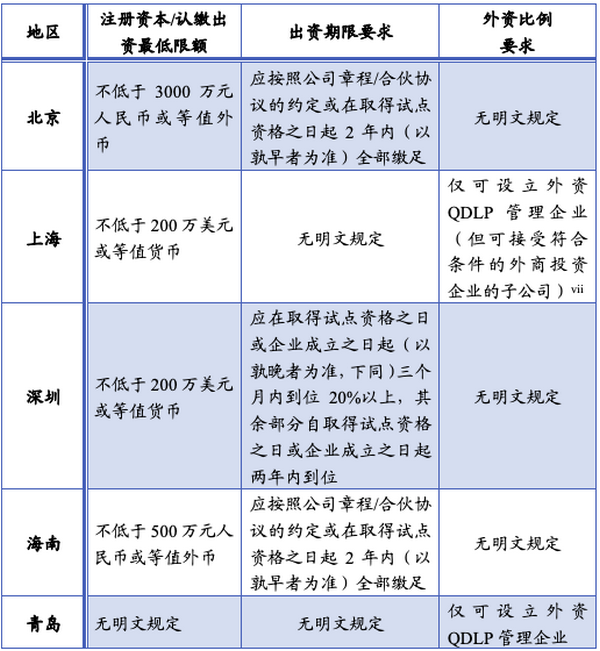

2.出资要求

各地QDLP试点政策基本都允许QDLP试点企业以外商独资或中外合资的形式设立,未有具体的外资比例要求,深圳和北京更明确提出外资管理企业和内资管理企业之分,但上海和青岛则明确必须有外资成分,不接受纯内资管理企业。除青岛没有明文规定外,海南的注册资本最低限额要求最低。

需要注意的是,试点管理企业后续实缴出资除遵循当地QDLP试点政策的规定外,在提交私募基金管理人登记时,实收资本/实缴资本应足够覆盖一段时间(一般建议为半年)内合理人工薪酬、房屋租金等日常运营开支,且建议一般应不低于注册资本/认缴资本的25%。

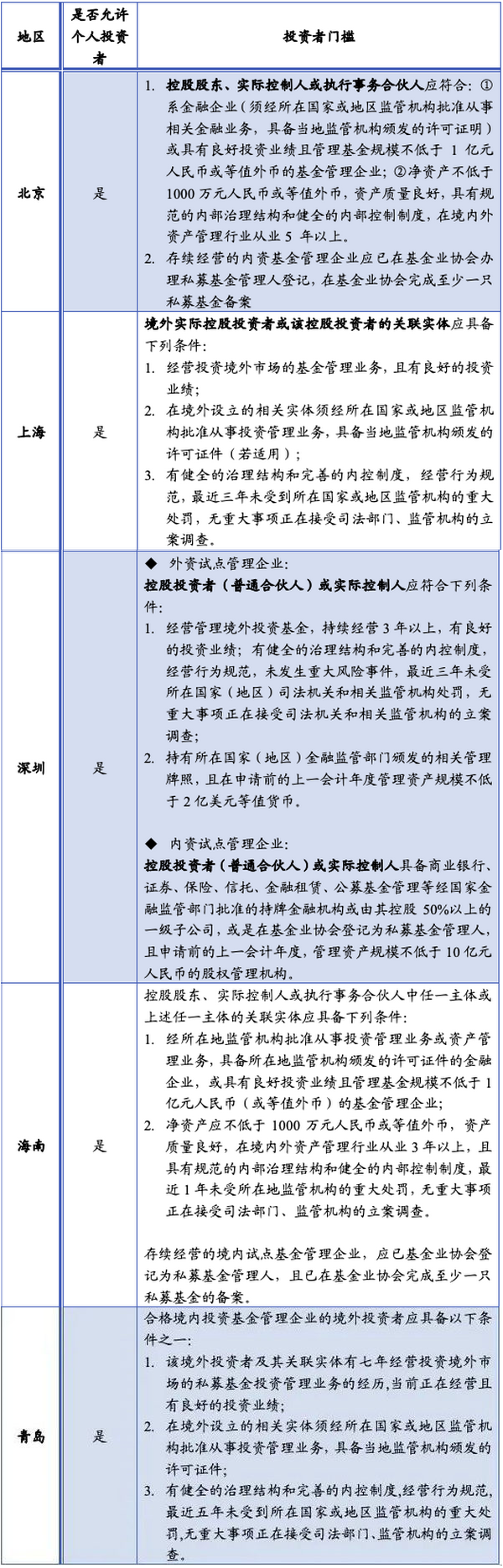

3.投资者门槛

对 QDLP 管理企业的境内外投资者,各地的门槛要求高低不同,但均主要关注投资者背景及其管理经验和资产规模,且因非直接针对直接投资者作出门槛要求,投资者可以灵活设置投资架构。如前所述,上海和青岛不接受纯内资管理企业,故其投资者门槛仅针对境外投资者。

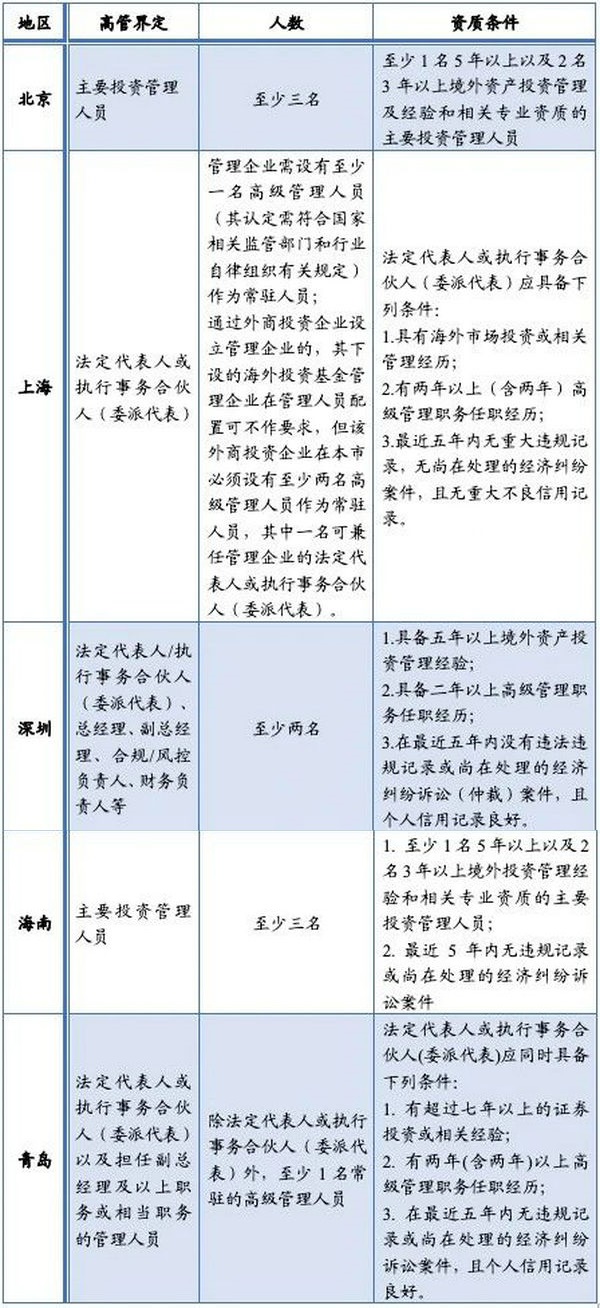

4.高级管理人员要求

关于高级管理人员范围的界定、人数及相关资质条件,各地政策存在差别,亦有部分地区条件类似:

笔者留意到,深圳提出高级管理人员可作为境外投资基金管理企业的自然人投资者,但合计出资比例不高于20%。

除考虑前述QDLP政策外,还需要注意《私募基金管理人登记须知(2018年12月更新)》《私募基金管理人登记申请材料清单(非证券类)》对高管资质、兼职、投资能力的明确要求,如特定人员拟在基金业协会登记为法定代表人/执行事务合伙人(委派代表)、合规/风控负责人,还应同时满足以下条件:

从业资格方面:必须取得基金从业资格;

劳动关系方面:应与 QDLP 管理企业签署劳动合同,并需上传劳动合同、社保证明、身份证明、学位/学历证明文件;

兼职方面:①不得在非关联的私募机构兼职;②不得在与私募业务相冲突业务的机构兼职;③除法定代表人外,私募基金管理人的其他高管人员原则上不应兼职;④兼职高管人员数量应不高于申请机构全部高管人员数量的1/2;

业绩证明方面:应提供股权(含创投)项目成功退出证明,包括但不限于管理产品的证明材料、退出材料等。

(三)QDLP 基金准入门槛

1.落地要求

目前试点地区的QDLP试点政策均要求 QDLP 基金应该注册在当地。

2.出资要求

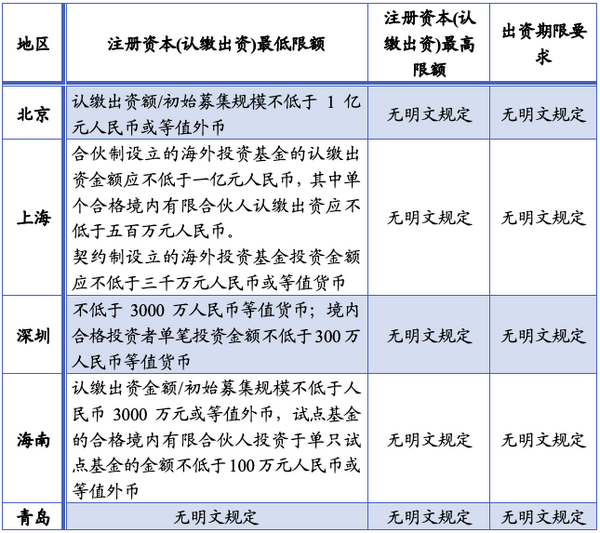

关于QDLP基金的出资金额、期限,目前试点地区均设置了最低出资额要求,除未明文作出要求的青岛之外,相较而言,北京、上海较高,深圳、海南较低:

3.投资者门槛

对 QDLP 基金的投资者门槛,除青岛外,其他地区均明文提出应符合境内金融资管产品、私募基金之合格投资者门槛要求即可,未做额外限定。但因青岛明确提出私募基金登记/备案要求,故其投资者门槛应亦同。

上海就合伙制海外投资基金作出例外要求,即执行事务合伙人应为境内企业,且为QDLP试点管理企业,或为取得国家相关监管部门书面认定的企业。

(四)QDLP 基金业务范围

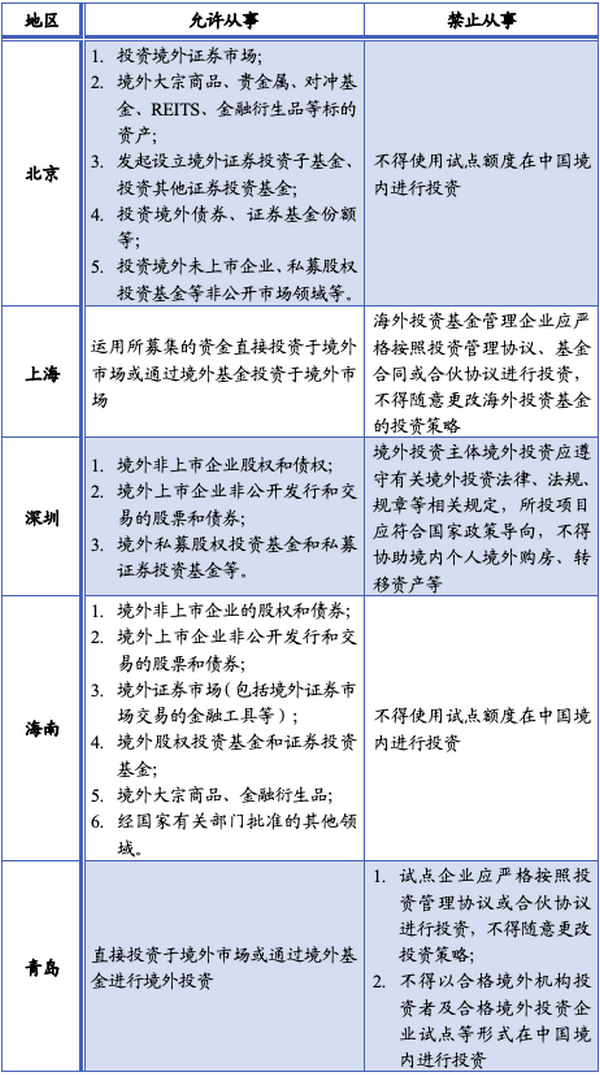

QDLP 基金的投向,相较早前的限制较多投向二级市场,现在各地已经趋向于放开,投资范围比较广泛和灵活。

尽管投资范围现已比较广泛,但可投范围表述上有概括有详细,且QDLP作为较为“小众”的资金出境渠道,在额度申请或使用上需要具体来看基金产品本身的投资策略、架构和交易安排,笔者建议提前征询当地主管部门尤其是地方金融监管部门和外管局的意见。

(五)额度管理

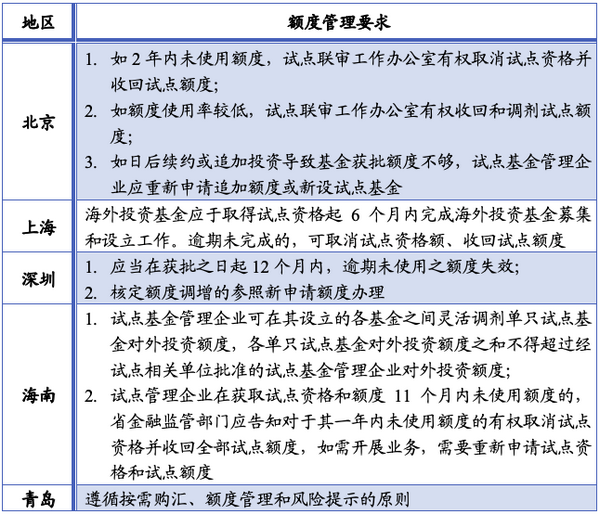

除青岛未明文规定外,各地的 QDLP 试点政策基本上提出了较为严格的额度使用要求:

值得注意的是,在额度授予主体上,北京、青岛对 QDLP 管理企业和QDLP 基金均适用额度管理,上海和深圳则针对 QDLP 基金,海南则创新提出申请试点资格和试点额度均授予试点管理企业,而非试点基金,允许试点企业发起设立多只试点基金并灵活调剂单只基金的额度。

(六)资金托管

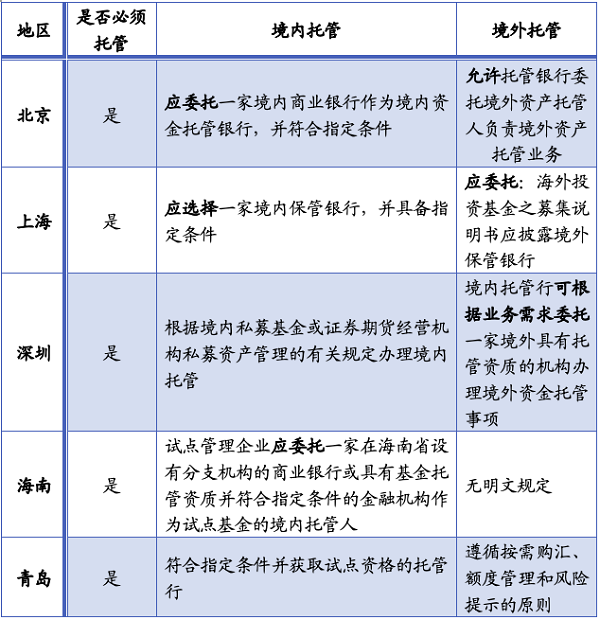

各地的 QDLP 试点政策基本上都要求 QDLP 基金必须进行境内托管(上海明确提出必须委托境外托管行):

结语:

横向了解全国范围内各QDLP试点地区发布的政策文件后,不难看出,试点地区各具特色,主要差异在于管理企业投资者门槛、基金投向、额度管理方面。除本文提及的五个地区外,其他试点地区或最新明文规定未发布、或未制定明文政策文件,在如何择定试点地区问题上,预先征询当地政府主管部门的意见至关重要。QDLP试点资格仅为第一步,后续的作为私募基金的合规运营和发展(包括但不限于私募登记/备案的监管要求,基金投向等)也需要在落地之前作出规划,以便后续顺利展业。

参考文献:

ⅰ:广东省于4月1日发布《广东省关于合格境内有限合伙人境外投资试点工作暂行办法(征求意见稿)》(适用范围不含深圳);重庆市于4月30日发布《重庆市合格境内有限合伙人对外投资试点工作暂行办法(征求意见稿)》,该征求意见稿和重庆市地方金融监督管理局网站公告(网址为:http://jrjgj.cq.gov.cn/zwxx_208/gsgg/202101/t20210105_8735915.html)均提出对外投资标的包括境外非上市股权和债权、境外证券市场及其他经批准的投资业务;江苏省于2021年3月获批同意开展QDLP试点(http://nanjing.pbc.gov.cn/nanjing/117525/4220882/index.html );前述三地暂未出台正式QDLP试点政策。公开信息显示天津在 2014 年发布试点政策文件后于 2018 年对试点政策进行了修订,因未在官方网站检索获得现行生效的试点政策,故本文未列示天津的试点政策文件,但天津市人民政府办公厅2019 年发布的《关于天津市扩大开放构建开放型经济新体制若干措施的通知》规定“争取合格境内有限合伙人(QDLP)试点,探索开展跨境保理业务”,“该跨境保理业务”后续值得关注。

ⅱ:深圳市投资基金同业公会发布了《政策解读:深圳市开展合格境内投资者境外投资试点工作的管理办法操作指引》,实操中亦需参考。

ⅲ:上海QDLP试点政策未提出设立专门议事协调机构,但根据上海金融官微(微信公众号)发布的信息,上海设立联合会商工作机制,试点资格之申请及取得的实操应征询当地主管部门意见及指引。

ⅳ:注册或拟注册在深圳市前海深港现代服务业合作区、中国(广东)自由贸易试验区深圳前海蛇口片区的试点主体由前海地方金融监督管理局按本办法协调推进相关试点工作。

ⅴ:http://bank.hexun.com/2020-03-20/200704768.html。

ⅵ:符合下列条件的外商投资企业,其下设的海外投资基金管理企业在管理人员配置、注册资本金等方面可不作要求,并可与其外商投资企业同一地址注册:1.外商投资企业在本市必须设有至少两名高级管理人员作为常驻人员,其中一名可兼任海外投资基金管理企业的法定代表人或执行事务合伙人(委派代表);2.外商投资企业的注册资本应不低于二百万美元或等值货币,出资方式限于货币形式。

本文作者:

声明:

本文由德恒律师事务所律师原创,仅代表作者本人观点,不得视为德恒律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容,请注明出处。