代持股权还原究竟是否要缴税? ——结合IPO案例看股权代持还原涉税问题

2020-12-31

前言:

拟上市企业如存在股权代持情形,为确保符合股权清晰的上市条件,通常需要对股权代持情形予以清理[1]。将代持股权还原至实际股东真实持有系常见的清理方式之一,但现行税收相关法律、法规对于代持股权还原涉税问题未予以明确,导致税收实务中不同地方税务部门、甚至同一地方税务部门针对不同代持还原方式的征税处理均存在差异。本文结合实务案例对该等问题予以梳理说明,旨在为股权代持方案设计及避免代持股权还原征税等提供建议。

一、差异的征税处理

(一)政策处理依据

对于代持股权还原的税务处理,现行的主要政策处理依据为《国家税务总局关于企业转让上市公司限售股有关所得税问题的公告》(2011年第39号,以下简称“39号公告”),其中规定“因股权分置改革造成原由个人出资而由企业代持有的限售股,企业在转让时按以下规定处理:……依法院判决、裁定等原因,通过证券登记结算公司,企业将其代持的个人限售股直接变更到实际所有人名下的,不视同转让限售股。”

39号公告所述“代持股权还原不视同转让”包含四个限定条件:(1)因股权分置改革原因形成;(2)个人出资而由企业代持有;(3)依法院判决、裁定等原因;(4)通过证券登记公司变更。满足上述限定条件的代持股权还原,不视同股份转让。

除此之外的代持股权还原,能否参照适用39号公告?厦门税务局今年发布《关于市十三届政协四次会议第1112号提案办理情况答复的函》(厦税函〔2020〕125号,以下简称“125号函”)予以回应,明确39号公告适用情形仅限于限售股。

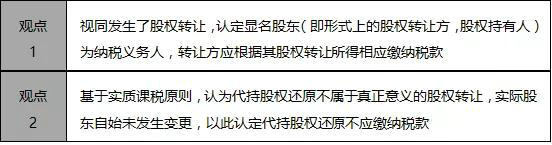

但针对限售股以外的代持股权还原征税处理,目前税收实务中存在两种截然相反的处理态度:

观点1系目前主流观点,究其原因,笔者推测一方面系因现行税收相关法律法规对于代持股权还原涉税问题未予以明确,税务机关为了填补征管漏洞倾向于按照第一种观点操作,另一方面纳税人为了降低法律风险也有意向配合税务机关缴纳税款。但此种观点存在较大争议,因代持股权还原情形下,代持股权的实际所有人并未发生变更,实际上并未发生股权转让,如进行征税则与39号公告所体现“代持股权还原不视同转让”的制度理念存在一定背离。在笔者经办的相关案件中,多数地方税务部门遵循观点1进行操作,但也有部分地方税务部门亦遵循观点2进行操作,认定代持股权还原不视同转让,但需要当事人提交可充分证明股权代持关系的材料,如股权代持协议、代持关系确认书、出资款转账流水或法院就股权代持事项作出的判决/裁定/调解书等,以证明股权代持关系的真实性。

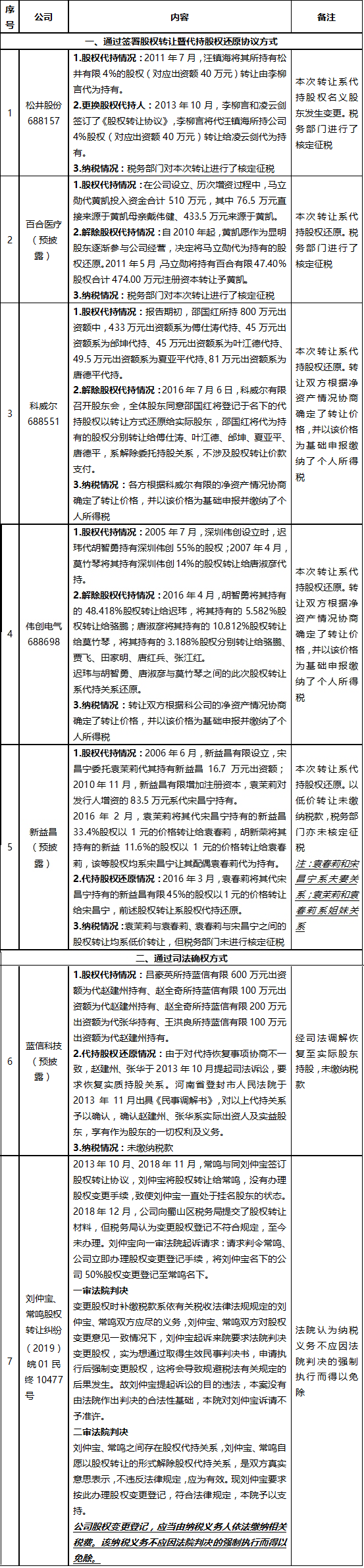

(二)相关实务案例

从上述案例可以看出,通过签署股权转让暨代持股权还原协议方式进行代持股权还原,税务部门通常认定当事方之间发生了股权转让,如当事方在股权转让暨代持股权还原协议约定的转让价格偏低,则税务部门通常会对相关股权转让收入进行核定。司法确权途径下的代持股权还原,税务部门通常尊重法院对于股权代持关系的认定,而不再征收税款。

二、存在的问题

(一)对代持股权还原行为征税曲解了民商事法律关系实质

如前述,代持股权还原并非真正意义的股权转让,股权代持双方系代持合同关系,因双方代持合同关系的解除,代持股权需变更至实际所有人名下,但整个过程中代持股权的实际所有人并未发生变更,代持股权实际并未发生转移,因此对将代持双方代持股权还原行为认定为股权转让并进行征税则曲解了代持双方关系实质及代持股权还原行为实质。

(二)不同还原方式差异征税态度亦影响税收的公平、公正及公信力

税务部门针对代持双方通过解除代持协议暨协议转让方式还原及通过司法确权方式还原的差异征税态度亦影响税收的公平、公正及公信力。首先,如果强行要求企业“股权代持”行为的真实性与合法性均需要通过司法程序进行确认,这无疑将给司法机关增加不必要的工作负担,从而造成对司法资源的极大浪费,如上述表格中的第7项案例:刘仲宝、常鸣股权转让纠纷案;其次,现行司法实践中发生虚假诉讼的案例也不鲜见,因此通过法院裁决的途径并不能完全保证“股权代持关系”的真实性;最后,针对非司法确权途径下的股权还原行为,若一律拒绝给予其“免税待遇”,似乎对纳税人也不甚公平,毕竟纳税人伪造合同文本的可能性问题在其他民事交易领域中也同样存在。

三、建议

在现实的经济生活中,基于商业利益、风险规避等多重因素考量,实际出资人需要委托他人代为持有股权,为避免代持股权还原可能面临的法律风险及税负成本,笔者建议如下:

(一)谨慎选择代持主体

根据《股权转让所得个人所得税管理办法(试行)》的规定,继承或将股权转让给其能提供具有法律效力身份关系证明的配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹以及对转让人承担直接抚养或者赡养义务的抚养人或者赡养人的,股权转让收入明显偏低时,视为有正当理由,如上述表格中的第5项案例。因此,与选择具有亲属关系的代持主体往往比单纯的商业伙伴更可靠,亲属关系在进行股权转让时可以产生节税效应,并且在应对IPO审核时亲属之间代持安排也通常被认为更真实、合理。

(二)保存证明代持关系的相关材料

股权代持双方应注意保存股权代持协议、代持关系确认书、实际股东出资的支付凭证、分红款支付凭证、实际股东指示名义股东代为行使股东权利的相关文件等。如条件允许,建议代持双方对代持协议等进行公证,以便在后续代持股权还原中提供强有力的证据。同时,纳税义务人及公司应加强与税务机关的沟通交流,尽最大可能维护自身的合法权益,以争取到最优的税务安排。

(三)签订的股权代持协议应明确相关税务成本承担问题

根据《股权转让所得个人所得税管理办法(试行)》的规定,个人股权转让所得个人所得税,以股权转让方为纳税人,以受让方为扣缴义务人。根据《宁波市地方税务局企业所得税热点政策问答》(2014年第一期),纳税人采用法律许可或不禁止的方式代持的股份发生转让的,仍应按纳税人名义上采用的具体方式所对应的纳税义务进行纳税,股份依法登记的形式所有人为纳税人,税务部门应依法征税,另有规定的除外。目前大多数地方通常都是将形式上的股权持有人(受托人)而非事实的股权持有人(委托人)认定为股权转让的纳税义务人。因此,由于代持股权还原可能承担税务成本,如果约定不明确,代持人很可能被税务机关要求承担相关个税时处于非常被动的地位。因此,建议代持双方签订的股权代持协议应明确相关税务成本承担问题。

文中备注:

[1]股权代持的清理方式主要包括如下:(1)代持人将所代持的股权转让给被代持人或其控制的主体(无偿),进行代持股权还原;(2)被代持人将实际出资额转让给代持人或其指定第三方(有偿)。本文主要说明代持股权还原即上述第1种清理方式下涉及的税收问题。

本文作者:

指导合伙人:

声明:

本文由德恒律师事务所律师原创,仅代表作者本人观点,不得视为德恒律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容,请注明出处。