一文读懂个人经营行为与劳务行为的区分要点

2021-06-18

引言:

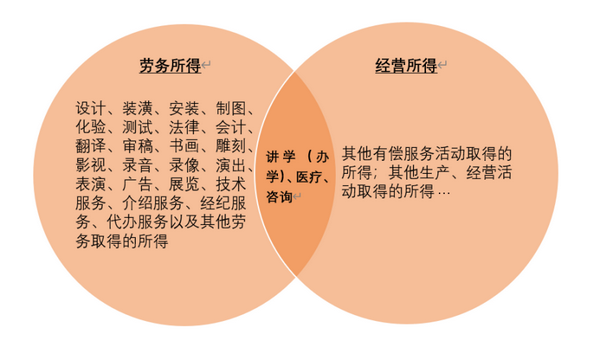

对于从事教育培训工作的兼职教师而言,其在线下教室里给学生上课的行为,与其在线上平台的直播间给学生上课的行为,乍一看十分相似,但前者往往会被认定为构成劳务行为,后者会被认定为构成经营行为。为什么?因为个人劳务行为和经营行为,就像一朵双生花,生来便长着相似的“花朵”(根据《个人所得税法实施条例》的规定,二者行为涵盖的范围存在重叠(如讲学(办学)、医疗、咨询等)),但结出的“果实”(对应所得的税率及申报方式)却是天差地别。

对此,国家税务总局在针对十三届全国人大三次会议第8765号建议的答复中(下称“《8765号答复》”)提出灵工人员经营行为与劳务行为所得的实质判断标准:“灵活用工人员取得的收入是否作为经营所得计税,要根据纳税人在平台提供劳务或从事经营的经济实质进行判定。”

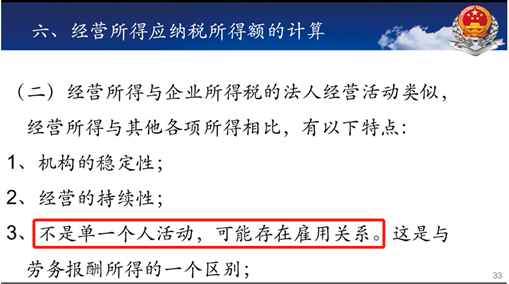

而各地税务局在区分个人经营行为与劳务行为所得时,则往往是“断章取义”地援引国家税务总局所得税司任宇处长在“新个人所得税法和新条例”视频讲解中提到的形式判断标准:“经营所得不是单一个人活动、可能存在雇佣关系。”

那么,究竟应该如何辨别个人经营行为与劳务行为?是否可以简单的通过人数进行形式上的判断,还是需要其他实质辨别方法?对此,本文将一一揭晓答案。

一、劳务行为=1个人,经营行为>1个人?

各地税务局在解答纳税人提出的“如何区分经营所得与劳务报酬所得”的问题时,往往是援引的是国家税务总局所得税司任宇处长在“新个人所得税法和新条例”的视频讲解中,对于经营所得的界定中所提到的[1]:

乍一看,上述回答非常符合常识判断逻辑。相较于以单个人的名义承揽一个任务,以一个团队的名义(如以带雇工的个体工商户名义)承揽这个任务,会更容易让人觉得后者的所得属于经营所得。

但这是否意味着单个人无法产生经营所得?比如说一对夫妻共同经营一个煎饼摊子,和单个人经营一个煎饼摊子,二者实质提供的服务内容相同,却因为人数的不同而被区分对待?答案显然是否定的。

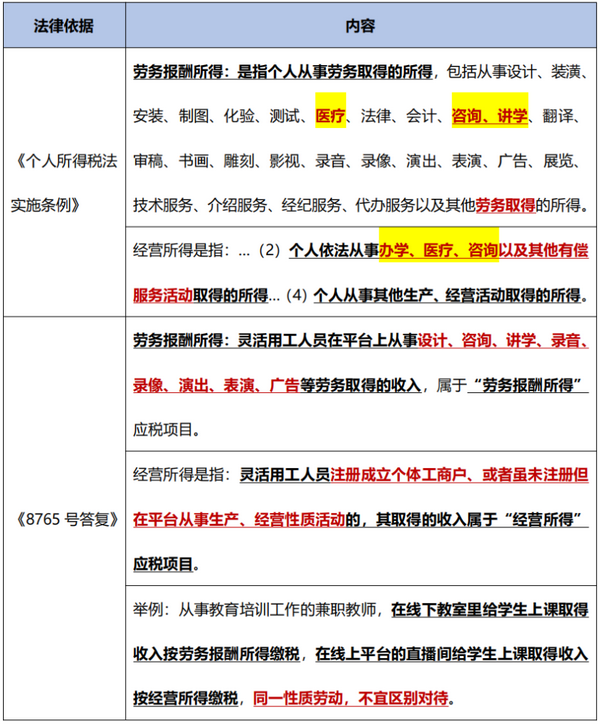

首先,尚无法律法规支撑这一解读。我们专门查阅了《个人所得税法实施条例》及《8765号答复》对于劳务报酬所得及经营所得的定义(如下表所示),发现经营所得与劳务报酬所得的适用对象均包括“个人”,其所列举的项目有所重叠(如讲学(办学)、医疗、咨询等),在定义上也有所重叠(如劳务所得是个人从事劳务取得的所得,经营所得包括个人从事有偿服务活动取得的所得)。因此,单从法律条文来看,目前尚不足以证明“经营行为”必须多于一个人的结论。

其次,自然人无法产生雇佣关系。根据《劳动法》《劳动合同法》的规定,用人单位限定于“企业、个体经济组织、民办非企业单位等组织”,并未将“自然人”纳入范畴,因而“可能存在雇佣关系”这一判断标准在纳税主体为自然人的情况下也并不适用。

最后,根据《电子商务法》《网络交易监督管理办法》的规定,未办理市场主体登记的个人依然可以开展网络经营活动,其所得也同样构成经营所得。对于通过网络从事保洁、洗涤、缝纫、理发、搬家、配制钥匙、管道疏通、家电家具修理修配等依法无须取得许可的便民劳务活动的个人,以及从事网络交易活动年交易额累计不超过10万元的个人,其可以不根据《电子商务法》的规定进行市场主体登记,但仍属于开展经营活动的主体,受《电子商务法》《网络交易监督管理办法》的监管。由此也可以反证,单个人可以从事生产经营活动,其所得应纳入经营所得范畴。

那为何任处长会得出这样的结论?为此,我们专门去听了该期讲解视频,才发现任处长针对第三点说的是“(一般)不是单一个人活动,可能存在雇佣关系”,这其实就将可以获得经营所得中不适用第三条判断标准的自然人类型排除在外,其提到的雇佣关系主要针对的是个体工商户、合伙企业等主体,这也与上文分析解释相洽。但因为视频中的PPT未能予以体现,才导致传导有误。

综上,人数并非是判断经营行为与劳务行为的必要充分条件:

1.多个人从事同一个任务,将很大程度上将构成经营行为

此时,各方之间无法构成雇佣关系(不符合用人单位的适用范围),因而只能是平行合作关系,即等同于将一个任务拆分成各个独立的小任务,由多方平等主体共同认领并交付成果。

实际上,这也正是灵活用工当前的运作模式,即灵活用工平台将自用工需求方承接的业务拆解成一个个独立的任务后转包给灵工人员,由单个灵工人员具体承接并交付成果,进而获得对应报酬,因而对于灵工人员而言,其应当被认定为经营行为,其所得亦应当被界定为经营所得。

2.但如果构成经营行为,也并不意味着不能是一个人完成任务

所谓“能者多劳”,灵工人员除独立承接拆解的任务外,其亦可以自己独立承揽一整个任务并完成成果交付,这与上文所述多个人分包同一个任务并不矛盾。

二、教你辨别经营行为与劳务行为的区分要点

如上文所言,人数并非是判断经营行为与劳务行为的标准之一。在一般税务实践中,地方主管税务机关在区分经营行为还是劳务行为时,会首先查看是否落入到《个人所得税法实施条例》中针对劳务行为和经营行为所规定的“正列举”项目里。如“翻译”就明确被归入“劳务行为”的范围之内,那么针对自然人提供翻译服务而获得的所得,将很大程度上被认定为构成“劳务报酬所得”。

但对于“讲学(办学)、医疗、咨询”等落入到劳务行为和经营行为的“正列举项”中重叠的范围之内的项目,又应当如何进行辨别?

其实,透过现象看本质,劳务行为与经营行为的核心区别点在于:劳务行为对应的交付物是劳务,而经营行为对应的交付物是成果。如某主办方邀请某学者开展讲座,不管这位学者最终呈现的讲座效果如何,只要是这位学者做的讲座,该主办方都会给他支付服务费用,那么该学者其实提供的交付物是劳务;但如果该主办方跟该学者要求说讲座一定要达到听众满堂的效果,具体怎么达到这个效果主办方不管(可以是学者自己调整讲座主题和内容,也可是学者再另外邀请别的大咖来做演讲),最终主办方也是根据讲座效果向该学者支付服务费用,那么在这种情况下,该学者提供的交付物实际为成果。

掌握以上辨别劳务行为与经营行为的核心判断标准其实不难,难的是可以通过哪些方式来判断交付物是属于劳务还是成果。对此,我们参考了国家税务总局针对各个行业的特别规定或批复,梳理、总结出以下辨别方式:

第一,看是否作为合同签署与对外履约主体。对于第三方而言,提供劳务的一方主体通常不会是合同的直接签署对象,而是由支付劳务报酬的一方进行签署。例如家长一般是和培训机构签署培训协议,而非与培训机构的某位老师单独签署培训协议;而对于取得经营所得一方主体,其通常会与第三方直接签署合同并享受相应合同权利、履行相应合同义务。以刚刚举的例子为例,如该培训机构老师直接以自己的名义和家长签署培训协议,并承担合同义务及责任,那么此时该老师获得的收入即为经营所得而不再是劳务报酬所得。

第二,看是否需要承担经营风险、自负盈亏。根据《国家税务总局关于印发<建筑安装业个人所得税征收管理暂行办法>的通知》:承包建筑安装业各项工程作业的承包人取得的所得,应区别不同情况计征个人所得税:经营成果归承包人个人所有的所得,或按照承包合同(协议)规定、将一部分经营成果留归承包人个人的所得,按对企事业单位的承包经营、承租经营所得项目征税;以其他分配方式取得的所得,按工资、薪金所得项目征税。

从事建筑安装业的个体工商户和未领取营业执照承揽建筑安装业工程作业的建筑安装队和个人…其从事建筑安装业取得的收入应依照个体工商户的生产、经营所得项目计征个人所得税;从事建筑安装业工程作业的其他人员取得的所得,分别按照工资、薪金所得项目和劳务报酬所得项目计征个人所得税。”

根据上述规定可以推论,如个人取得相关所得需承担经营风险,取得的所得和经营成果挂钩的,其所得应作为“经营所得”缴纳个税。且从计税依据来看,经营所得是对收入减去实际发生的成本、费用、损失后的余额征税,本质是对个人的经营利润征税;而劳务报酬所得是对收入扣除固定金额或比率的余额征税,本质是对个人的经营收入征税。因此,可以以个人是否承担经营风险、自负盈亏来作为交付物是劳务还是成果的辨别标准。

第三,看是否承担服务质量责任并作为发票开具主体。一般而言,取得劳务报酬所得一方,是按支付报酬的一方的要求指示提供服务,服务完成后即完成义务,一般不对外就服务质量承担额外的责任,亦不对外开具相应增值税发票;而取得经营所得一方,除就其所得需对外开具相应增值税发票外,亦需对整个生产经营活动进行计划、组织、控制、协调,以实现其任务和目标,如服务成果不达预期或出现服务质量问题,经营一方需对外承担相应的法律责任。

综上,在无相关法律法规进行具体解释的情况下,我们理解,对于类似淘宝或猪八戒等撮合模式的平台,其平台内经营者系与消费者直接发生关系并承担开具发票及售后职能,属于自负盈亏的经营行为,因而该等平台内经营者提供的服务所得一般会认定为“经营所得”;而《8765号答复》中提及的讲课案例,并不能简单机械理解为线下提供讲课服务就是劳务,线上提供讲课服务,而是应当基于其他因素综合进行判定。如果是线上提供讲课服务,而由平台开具发票,则讲课者从平台获得收入一般会被认定为劳务行为,其所得属于“劳务报酬所得”。

三、结语

由此可见,辨别经营行为与劳务行为的核心,正如《8765号答复》所言,在于透过“人数”的表象,把握住交付物是“劳务”还是“成果”的核心判断原则,基于“合同签署主体”、“对外履约主体”、“自负盈亏”、“责任承担主体”及“开票主体”等要素进行综合实质性判断。

但即便有上述根据实践所总结的法律判断逻辑和方式,仍然很难确保主管税务部门认定口径的稳定性。

其实,从《个人所得税法实施条例》及《8765号答复》中针对“经营所得”的定义可以发现,对于个体工商户从事生产、经营活动所获得的收入,将会被自动归入“经营所得”,而实践中对此也一般不会有争议。

因此,对于灵活用工平台而言,如想坐实灵工人员的“经营所得”,建议将灵工人员转变为个体工商户,由灵工人员以个体工商户名义对外承揽业务,从而避免其在自然人情况下的“劳务行为”与“经营行为”之争。

如灵工人员确为自然人的,灵活用工平台则应当注重转变用工管理方式,减弱企业端或自身平台对于灵工人员的强管理属性,增强灵工人员的自主性、灵活性、独立性,使得灵工人员更多的参与到业务实质,真正做到业务承揽及成果交付,降低被认定为构成“劳务行为”的风险。

参考文献:

[1]《新个人所得税法和新条例(下)》,https://12366.chinatax.gov.cn/video/play?bh=2d37077be1444b97940143c94d24500e。

本文作者:

声明:

本文由德恒律师事务所律师原创,仅代表作者本人观点,不得视为德恒律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容,请注明出处。