内资私募系列—— 合伙型基金国有权益登记给基金合规性带来更高要求

2020-02-14

随着国有企业参与私募基金投资以及政府产业投资基金的兴起,国有背景的合伙型私募基金越来越多,业界对有限合伙型私募股权/创业投资基金的国有性质问题关注颇多。合伙型私募基金一旦贴上“国有”标签,在向基金认缴/实缴出资、基金份额转让(含二级市场)、基金清算退出等流程则必须履行国资监管手续。如此,私募基金运转所需的效率可能因此受阻,在合规性方面也对基金管理人提出更高要求。

2020年2月7日,国务院国有资产监督管理委员会(以下简称“国务院国资委”)刊发《关于印发<有限合伙企业国有权益登记暂行规定>的通知》(国资发产权规〔2020〕2号,以下简称“2号文”)[i]引发业界普遍关注,但笔者认为,2号文对国有背景的有限合伙型私募股权/创业投资基金(以下简称“合伙型基金”)实际上仅明确了合伙型基金的合伙人中“国有背景”的GP或LP的国有权益登记要求,填补了此前有限合伙企业国有权益份额之产权登记的空白,而对业界争议较多的合伙型基金国有性质认定并未明确。2号文带来的关注点和待决问题,笔者拟在本文进行探讨。

一、2号文的关注点

(一)宗旨

根据2号文第一条,2号文的宗旨在于加强有限合伙企业国有权益登记管理,及时、准确、全面反映有限合伙企业国有权益状况。

(二)登记范围

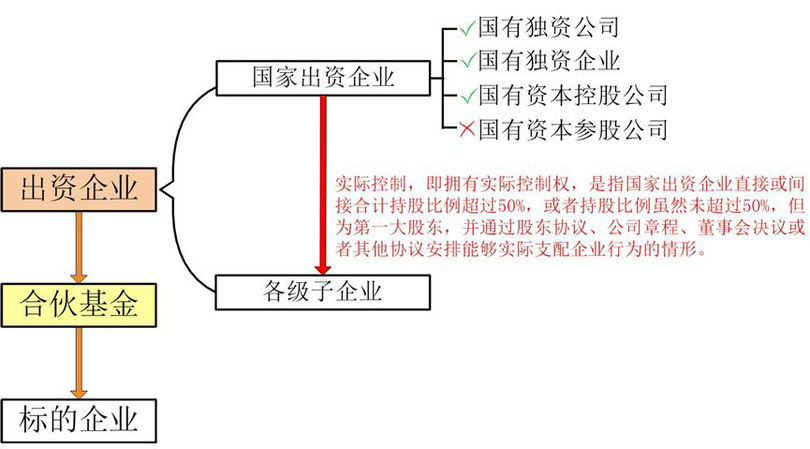

根据2号文第二条,有限合伙企业国有权益登记是指国有资产监督管理机构对本级人民政府授权履行出资人职责的国家出资企业(不含国有资本参股公司,下同)及其拥有实际控制权的各级子企业(统称“出资企业”)对有限合伙企业出资所形成的权益及其分布状况进行登记的行为。

2号文沿袭了《国家出资企业产权登记管理暂行办法》(国务院国有资产监督管理委员会令第29号,以下简称“29号令”)对国家出资企业及其子企业的定义。出资企业的范围及常见的投资路径如下:

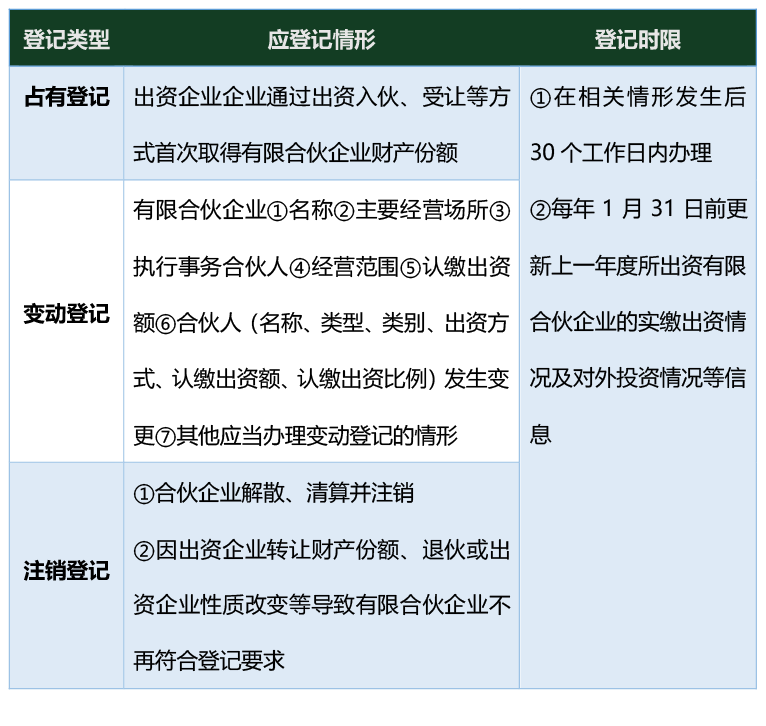

(三)登记类型

(四)权益登记责任主体

出资企业负责填报其对有限合伙企业出资所形成权益的相关情况;多个出资企业共同出资的有限合伙企业,由各出资企业分别进行登记。

综上,2号文给业界提出的唯一一个明确要求是:合伙型基金中属于“出资企业”的GP或LP,应当依据2号文履行国有权益登记义务。

二、2号文后的待决问题

(一)2号文未解决合伙型基金国有属性认定问题

笔者认为,除国有权益登记外,2号文未能对业界关注的合伙型基金国有性质认定问题予以明确,即在2号文出台后,在国家层面认定合伙型企业是否属于国有企业仍没有明文规定。

截至目前,实操中基本参照《企业国有资产交易监督管理办法》(以下简称“32号令”)的标准认定合伙型基金是否具备国资属性,因为从32号令的字面表述来看,国有及国有控股企业、国有实际控制企业应当包括了合伙企业,至少未将合伙企业排除。2018年5月16日出台的《上市公司国有股权监督管理办法》(国资委、财政部、证监会令第36号,以下简称“36号令”)第七十八条虽规定“国有出资的有限合伙企业不作国有股东认定,其所持上市公司股份的监督管理另行规定”,但36号令目前仅适用于上市公司国有股东的认定情形,是否能推广至非上市公司尚无明确规定。故合伙型基金的国有属性判断标准最终取决于国资监管部门的意见。那么,2号文后,在合伙型基金GP或LP依据2号文办理国有权益登记后,如合伙型基金符合32号令规定的标准[ii],是否适用32号令?

该等问题仍无法从现行立法中寻求答案。但此前业界已关注到的国务院国资委发布的两条回复意见,即:32号令第4条是针对公司制企业中的国有及国有控股、国有实际控制等情形进行分类,合伙企业中合伙人的权益和义务应以合伙协议中的约定为依据[iii]。32号令的适用范围是依据《中华人民共和国公司法》设立的公司制企业。国有企业转让有限合伙企业份额的监督管理另行规定[iv]。笔者认为,目前除部分地方国资监管部门出台了关于下属国企参与股权投资基金(不含产业基金)专门规定[v],或正如国务院国资委该两条官方回复意见反应的态度,32号令不应适用合伙型基金,即合伙型基金的国有权益份额转让应待另行规定;且如对合伙型基金按照32号令进行监管,对合伙型基金运营带来更多挑战,需要在基金募集阶段即引进国有资本、国有资本增加认缴出资、国有资本转让基金份额、国有资本退出、从基金投资项目退出等各个流程提前做好国资审批规划和安排。

笔者期待2号文后主管部门能出台进一步政策,对合伙型基金本身的“国有”性质认定、合伙型基金的股权投资标的的“国有”性质认定予以明确,在此之前,建议出资企业在完成合伙型基金国有权益登记的同时,取得国资监管部门对合伙型基金及其股权投资标的的“指导意见”,以提前做好合伙型基金投资、份额转让、清算退出等相关安排。

(二)2号文对有限合伙型基金的合规性提出更高要求

鉴于2号文已明确出资企业作为合伙型基金GP或LP的国有权益登记要求,笔者认为将在以下方面对合伙型基金提出更高要求:

1.私募基金管理人在向出资企业募资时,应提前将后续取得及提交权益登记证明文件作为LP的义务作出明确约定。

2.已备案的合伙型基金产品,如涉及GP、LP属于2号文所述出资企业须办理权益登记的,基金管理人应敦促其限期内取得并提交该等权益登记文件,以满足合伙型基金持续合规运营要求。

当然,还有一种情形为私募基金管理人本身亦为有限合伙企业,如存在其合伙人属于2号文规定的出资企业的,其合伙人亦应在其提交私募基金管理人登记申请之前取得国有权益登记文件,律师出具私募基金管理人登记法律意见书应核查该有限合伙型基金管理人的合伙人是否取得该登记文件。

至于中国证券投资基金业协会会否要求管理人(无论是新申请还是既存机构)在Ambers系统提交该2号文规定的权益登记文件,有待后续关注。

综上所述,笔者认为2号文提出的国有权益登记并未对合伙型基金的国有属性作出明确,但对合伙型基金运营的合规性提出了更高要求。笔者注意到2号文第十二条规定“各地方国有资产监督管理机构可以依据本规定制定本地区的具体规定”,后续各地方国资监管部门会否就有限合伙企业国有权益登记的具体要求作出更为细致、明确的规定,有待关注。我们期待在建立和完善有限合伙企业国有权益登记制度的基础上,国资监管部门未来进一步对由此形成的有限合伙国有权益交易监管予以明确。

文中备注:

[i]2号文全文详见http://www.sasac.gov.cn/n2588035/c13735465/content.html。

[ii]32号令第四条规定:“本办法所称国有及国有控股企业、国有实际控制企业包括:(一)政府部门、机构、事业单位出资设立的国有独资企业(公司),以及上述单位、企业直接或间接合计持股为100%的国有全资企业;(二)本条第(一)款所列单位、企业单独或共同出资,合计拥有产(股)权比例超过50%,且其中之一为最大股东的企业;(三)本条第(一)、(二)款所列企业对外出资,拥有股权比例超过50%的各级子企业;(四)政府部门、机构、事业单位、单一国有及国有控股企业直接或间接持股比例未超过50%,但为第一大股东,并且通过股东协议、公司章程、董事会决议或者其他协议安排能够对其实际支配的企业”。

[iii]详见国务院国有资产监督管理委员会网站2018年12月29日发布的问答选登,网址为:http://www.sasac.gov.cn/n2588040/n2590387/new_wdxd_wz_index.html?MZ=wM0wP7D%2B0lo2psdgxYtRxg%3D%3D。

[iv]详见国务院国有资产监督管理委员会网站2019年5月24日发布的问答选登,网址为:http://www.sasac.gov.cn/n2588040/n2590387/new_wdxd_wz_index.html?MZ=ussUw7IQuqVMDnZm6eGMUw%3D%3D。

[v] 如:深圳市国资委2017年9月30日颁布的《深圳市国资委关于引发<深圳市属国有企业股权投资基金管理工作指引(试行)>的通知》(深国资委[2017]164号)。

本文作者:

声明:

本文由德恒律师事务所律师原创,仅代表作者本人观点,不得视为德恒律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容,请注明出处。